Attached files

| file | filename |

|---|---|

| 8-K - 8-K - MERCER INTERNATIONAL INC. | d894880d8k.htm |

| Exhibit 99.1

|

Investor Discussion Materials

April 2015

|

|

Forward Looking Statements

The Private Securities Litigation Reform Act of 1995 provides a “safe harbor” for forward looking statements. Certain information included in this presentation contains statements that are forward looking, such as statements relating to results of operations and financial conditions and business development activities, as well as capital spending and financing sources. Such forward looking information involves important risks and uncertainties that could significantly affect anticipated results in the future and, accordingly, such results may differ materially from those expressed in any forward looking statements made by or on behalf of Mercer. For more information regarding these risks and uncertainties, review Mercer’s filings with the United States Securities and Exchange Commission. Unless required by law, we do not assume any obligation to update forward looking statements based on unanticipated events or changed expectations.

NASDAQ:MERC | TSX:MRI.U | www.mercerint.com 2

|

|

Mercer International Inc.

NASDAQ:MERC | TSX:MRI.U | www.mercerint.com 3

|

|

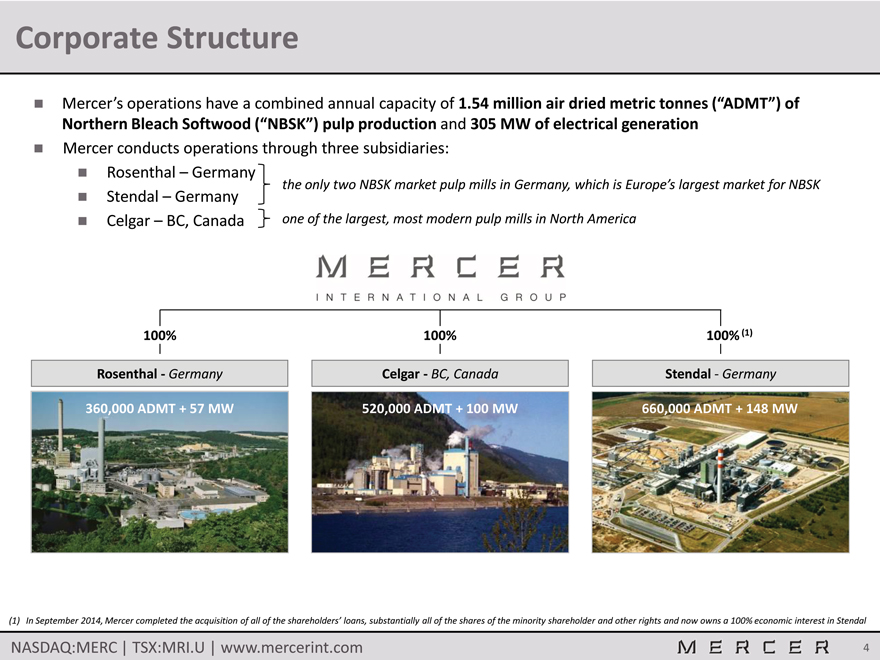

Corporate Structure

Mercer’s operations have a combined annual capacity of 1.54 million air dried metric tonnes (“ADMT”) of Northern Bleach Softwood (“NBSK”) pulp production and 305 MW of electrical generation

Mercer conducts operations through three subsidiaries:

Rosenthal – Germany the only two NBSK market pulp mills in Germany, which is Europe’s largest market for NBSK

Stendal – Germany

Celgar – BC, Canada one of the largest, most modern pulp mills in North America

100% 100% 100% (1)

Rosenthal Germany Celgar BC, Canada Stendal Germany

360,000 ADMT + 57 MW 520,000 ADMT + 100 MW 660,000 ADMT + 148 MW

(1) In September 2014, Mercer completed the acquisition of all of the shareholders’ loans, substantially all of the shares of the minority shareholder and other rights and now owns a 100% economic interest in Stendal

NASDAQ:MERC | TSX:MRI.U | www.mercerint.com 4

|

|

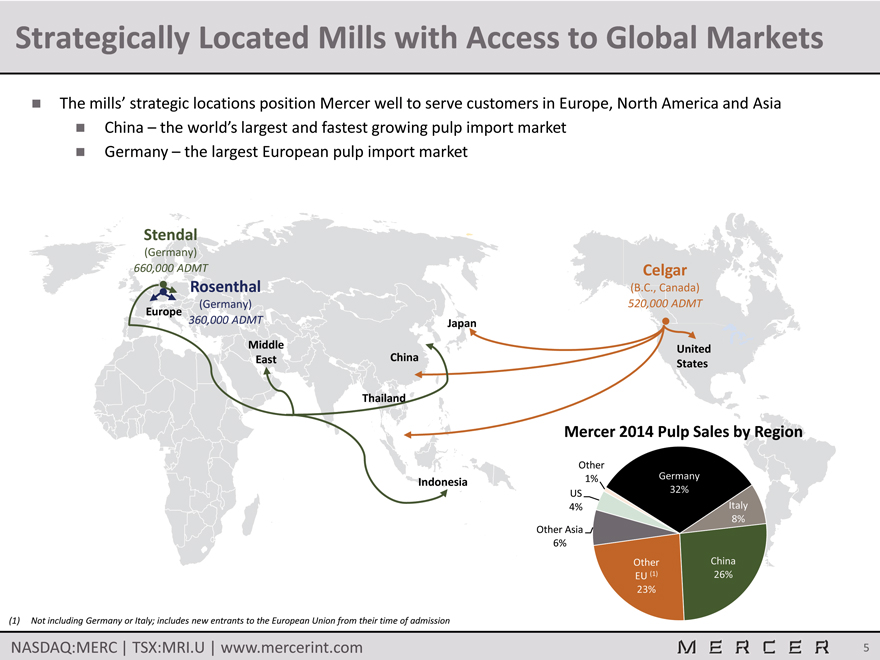

Strategically Located Mills with Access to Global Markets

The mills’ strategic locations position Mercer well to serve customers in Europe, North America and Asia China – the world’s largest and fastest growing pulp import market Germany – the largest European pulp import market

Stendal

(Germany)

660,000 ADMT Celgar

Rosenthal (B.C., Canada)

(Germany) 520,000 ADMT

Europe

360,000 ADMT Japan • Middle United East China States

Thailand

Mercer 2014 Pulp Sales by Region

Other

1% Germany

Indonesia

US 32%

4% Italy 8% Other Asia 6% Other China EU (1) 26% 23%

(1) Not including Germany or Italy; includes new entrants to the European Union from their time of admission

NASDAQ:MERC | TSX:MRI.U | www.mercerint.com 5

|

|

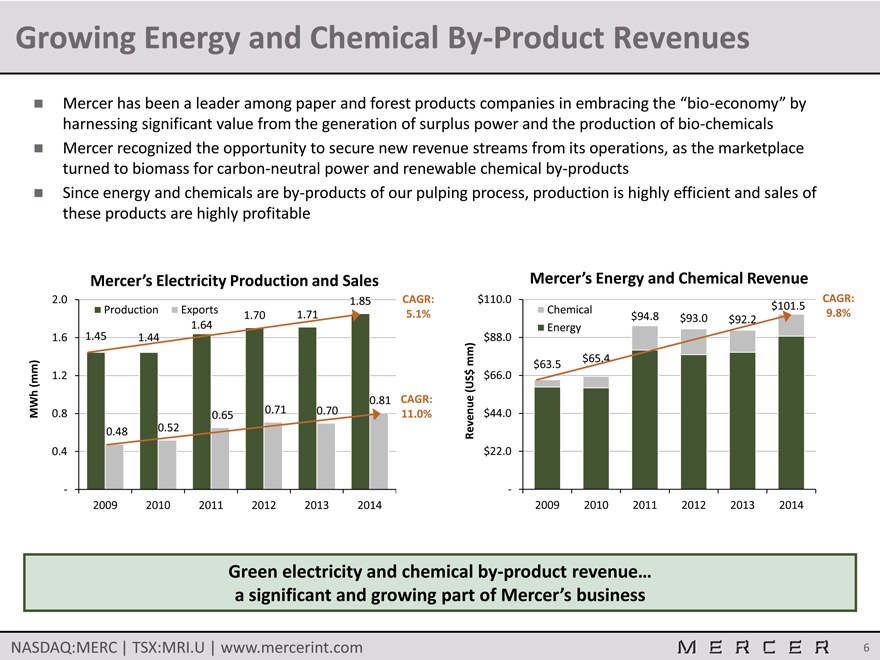

Growing Energy and Chemical By-Product Revenues

Mercer has been a leader among paper and forest products companies in embracing the “bio-economy” by harnessing significant value from the generation of surplus power and the production of bio chemicals Mercer recognized the opportunity to secure new revenue streams from its operations, as the marketplace turned to biomass for carbon neutral power and renewable chemical by products Since energy and chemicals are by products of our pulping process, production is highly efficient and sales of these products are highly profitable

Mercer’s Electricity Production and Sales Mercer’s Energy and Chemical Revenue

2.0 1.85 CAGR: $110.0 CAGR: Production Exports Chemical $101.5

1.70 1.71 5.1% $94.8 9.8%

$93.0 $92.2

1.64 Energy

1.6 1.45 1.44 $88.0

$65.4 m) mm) $63.5

1.2 $ $66.0

(m (US

0.81 CAGR: Revenue MWh 0.8 0.71 0.70 11.0% $44.0

0.65

0.48 0.52

0.4 $22.0

2009 2010 2011 2012 2013 2014 2009 2010 2011 2012 2013 2014

Green electricity and chemical by-product revenue… a significant and growing part of Mercer’s business

NASDAQ:MERC | TSX:MRI.U | www.mercerint.com 6

|

|

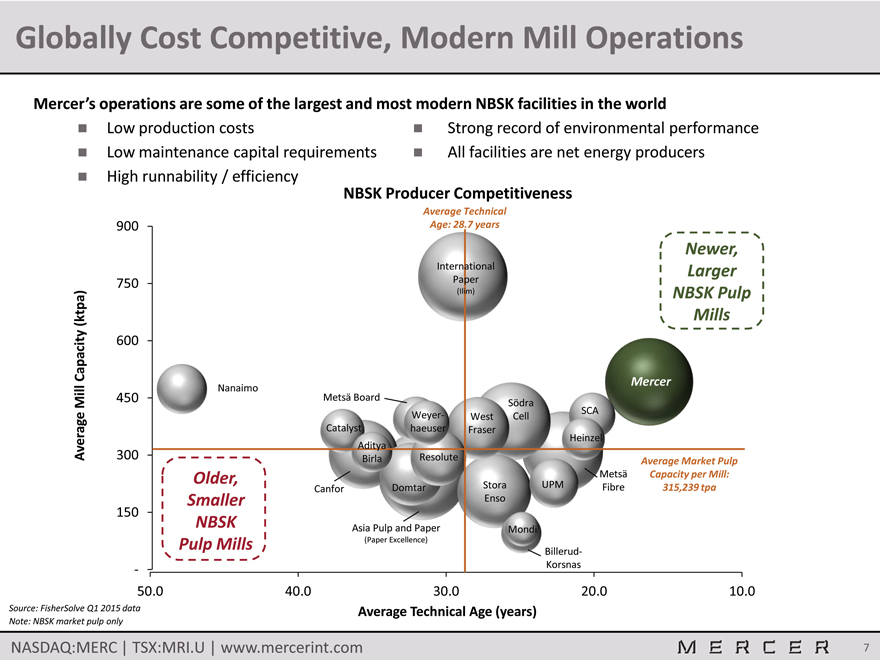

Globally Cost Competitive, Modern Mill Operations

Mercer’s operations are some of the largest and most modern NBSK facilities in the world

Low production costs Strong record of environmental performance Low maintenance capital requirements All facilities are net energy producers High runnability /efficiency

NBSK Producer Competitiveness

Average Technical

900 Age: 28.7 years 900

Newer,

International Larger 800 750 Paper

(Ilim) NBSK Pulp

700

Mills

(ktpa)

apacity 600 600

C Mercer 500

Nanaimo

450 Metsä Board

Södra

Mill SCA

Weyer- West Cell 400 Catalyst haeuser Fraser Heinzel 300 Aditya

Average Birla Resolute Average Market Pulp 300 Older, Metsä Capacity per Mill:

Domtar Stora UPM Fibre 315,239 tpa Canfor

Smaller Enso 200

150

NBSK Asia Pulp and Paper

Mondi 100

Pulp Mills (Paper Excellence)

Billerud

Korsnas -

50.0 40.0 30.0 20.0 10.0

Source: FisherSolve Q1 2015 data Average Technical Age (years) Note: NBSK market pulp only

Note: NBSK market pulp only

NASDAQ:MERC | TSX:MRI.U | www.mercerint.com 7

|

|

Mercer Investment Thesis

The NBSK market has transitioned over time from balanced to currently tight

Permanent closure of high cost mills

Continued growth from emerging markets

Demand for NBSK from high value paper producers continues to grow

End uses such as tissues, towels and other speciality products

Growth in high value products has outpaced printing & writing paper declines

Mercer’s mills are modern and cost competitive

Low capital requirements

Achieving high runnability

Mercer’s green energy and bio chemicals businesses continue to add value

Significant and stable income streams

Revenue was ~$101 million in fiscal year 2014

Recent refinancing / acquisition activities have Mercer well positioned

Acquired minority interest in the Stendal mill

Simplified structure / recapitalized balance sheet (new long term senior notes)

Reduced long term debt through more efficient use of cash

Added more flexibility to the operations

NASDAQ:MERC | TSX:MRI.U | www.mercerint.com 8

|

|

The NBSK Market

NASDAQ:MERC | TSX:MRI.U | www.mercerint.com 9

|

|

Introduction to the Major Themes in NBSK

Current themes surrounding the NBSK market include:

The impact of digital media on paper demand and end uses

The effect of China and other emerging economies’ continuing growth

The net supply impact of mill closures, facility conversions, restarts and new mill announcements

The potential supply impact of integrated players selling their pulp on the market

The impact of additional hardwood capacity coming online

NASDAQ:MERC | TSX:MRI.U | www.mercerint.com 10

|

|

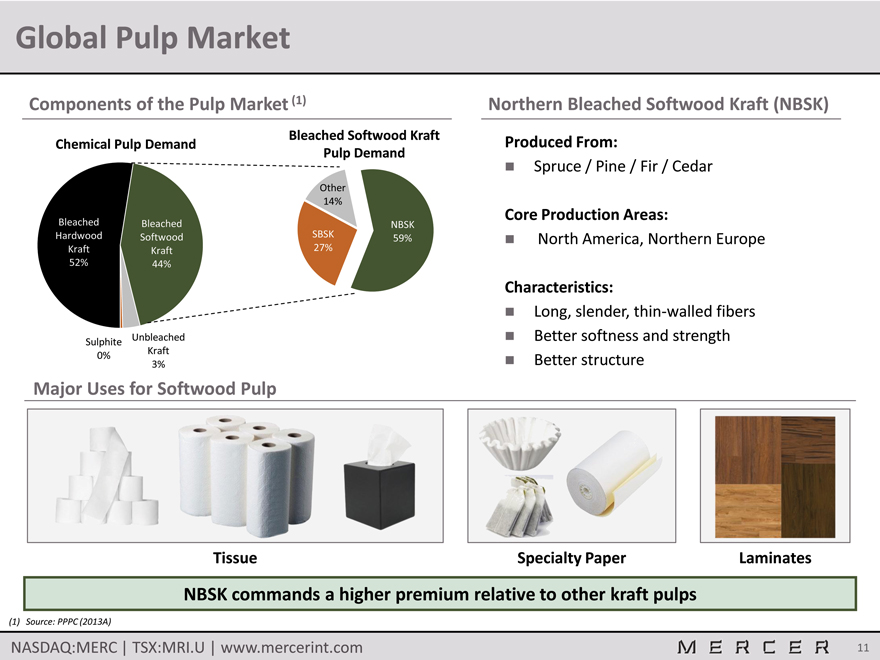

Global Pulp Market

Components of the Pulp Market (1) Northern Bleached Softwood Kraft (NBSK)

Bleached Softwood Kraft

Chemical Pulp Demand Produced From: Pulp Demand

Spruce / Pine / Fir / Cedar

Other 14%

Core Production Areas:

Bleached Bleached NBSK

Hardwood Softwood SBSK 59% North America, Northern Europe

Kraft Kraft 27% 52% 44%

Characteristics:

Long, slender, thin-walled fibers Unbleached Better softness and strength

Sulphite Kraft

0% 3% Better structure

Major Uses for Softwood Pulp

Tissue Specialty Paper Laminates

NBSK commands a higher premium relative to other kraft pulps

(1) Source: PPPC (2013A)

NASDAQ:MERC | TSX:MRI.U | www.mercerint.com 11

|

|

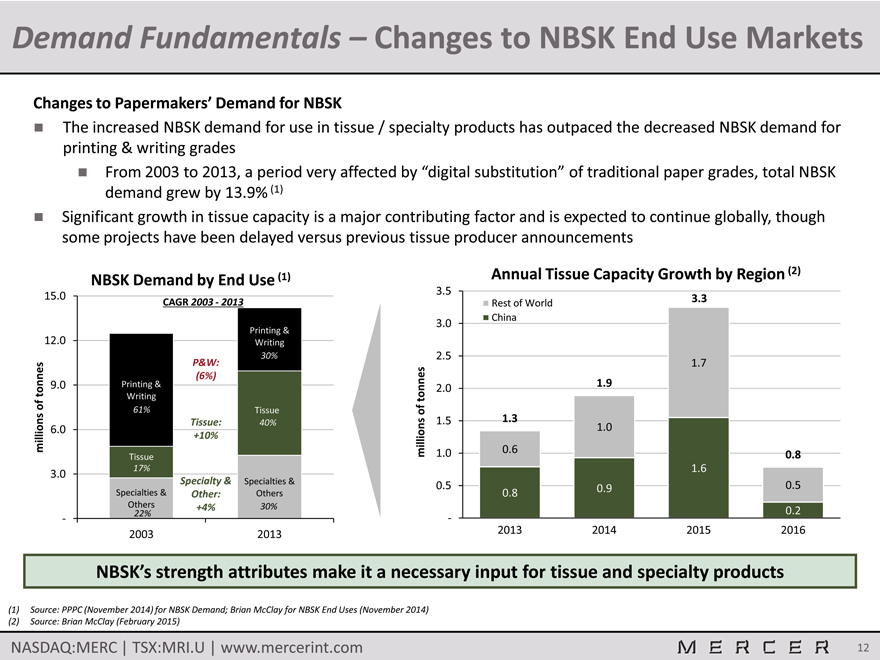

Demand Fundamentals – Changes to NBSK End Use Markets

Changes to Papermakers’ Demand for NBSK

The increased NBSK demand for use in tissue /specialty products has outpaced the decreased NBSK demand for printing & writing grades From 2003 to 2013, a period very affected by “digital substitution” of traditional paper grades, total NBSK demand grew by 13.9% (1) Significant growth in tissue capacity is a major contributing factor and is expected to continue globally, though some projects have been delayed versus previous tissue producer announcements

Annual Tissue Capacity Growth by Region (2) NBSK Demand by End Use (1)

3.5

15.0 3.3

CAGR 2003 - 2013 Rest of World China

3.0

Printing & 12.0 Writing

30% 2.5

P&W: es 1.7 nes (6%)

9.0 Printing & 1.9

2.0

ton Writing

of tonn millions 61% Tissue of

Tissue: millions 1.5 1.3

40% 1.0

6.0

+10%

1.0 0.6

Tissue 0.8

17% 1.6

3.0

Specialty & Specialties & 0.5 0.5 Specialties & 0.9

Other: Others 0.8

Others +4% 30%

22% 0.2

2003 2013 2013 2014 2015 2016

NBSK’s strength attributes make it a necessary input for tissue and specialty products

(1) Source: PPPC (November 2014) for NBSK Demand; Brian McClay for NBSK End Uses (November 2014) (2) Source: Brian McClay (February 2015)

NASDAQ:MERC | TSX:MRI.U | www.mercerint.com 12

|

|

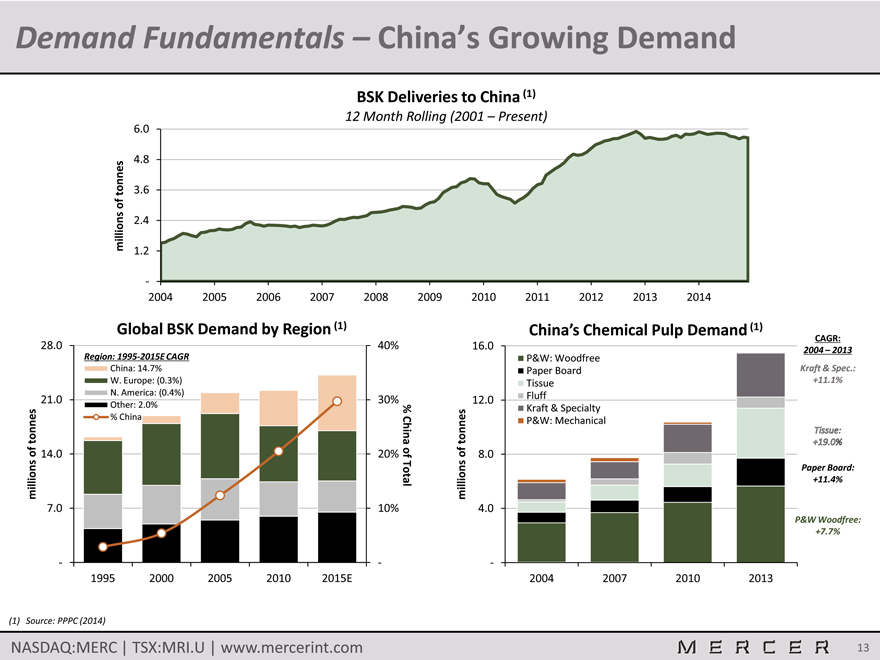

Demand Fundamentals – China’s Growing Demand

BSK Deliveries to China (1)

12 Month Rolling (2001 – Present)

6.0

4.8 onnes 3.6

t

of millions

2.4

1.2

2004 2005 2006 2007 2008 2009 2010 2011 2012 2013 2014

Global BSK Demand by Region (1) China’s Chemical Pulp Demand (1)

CAGR:

28.0 40% 16.0

2004 – 2013 Region: 1995 - 2015E CAGR P&W: Woodfree China: 14.7% Paper Board Kraft & Spec.:

W. Europe: (0.3%) Tissue +11.1% N. America: (0.4%) Fluff

21.0 30% 12.0

Other: 2.0% Kraft & Specialty

% China P&W: Mechanical

tonnes tonnes

of 14.0 20% of 8.0 ns % China of To ns Paper Board: millio tal millio +11.4%

7.0 10% 4.0

P&W Woodfree:

+7.7%

1995 2000 2005 2010 2015E 2004 2007 2010 2013

(1) Source: PPPC (2014)

NASDAQ:MERC | TSX:MRI.U | www.mercerint.com 13

|

|

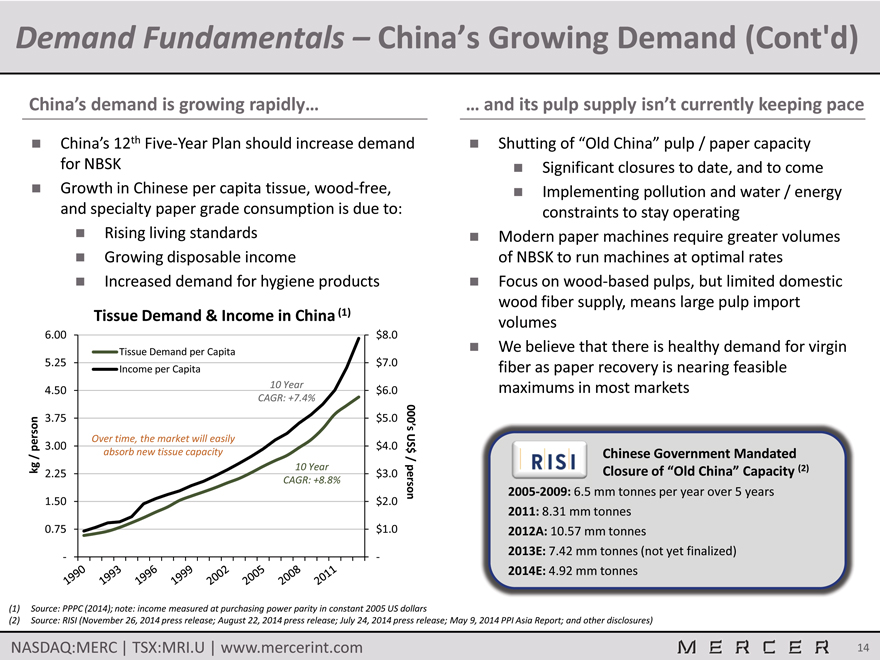

Demand Fundamentals – China’s Growing Demand (Cont’d)

China’s demand is growing rapidly… … and its pulp supply isn’t currently keeping pace

China’s 12th Five Year Plan should increase demand Shutting of “Old China” pulp /paper capacity for NBSK Significant closures to date, and to come Growth in Chinese per capita tissue, wood free, Implementing pollution and water /energy and specialty paper grade consumption is due to: constraints to stay operating Rising living standards Modern paper machines require greater volumes Growing disposable income of NBSK to run machines at optimal rates Increased demand for hygiene products Focus on wood-based pulps, but limited domestic (1) wood fiber supply, means large pulp import

Tissue Demand & Income in China volumes

6.00 $8.0 that there is healthy demand for virgin

Tissue Demand per Capita We believe

5.25 $7.0 fiber as paper recovery is nearing feasible

Income per Capita

10 Year maximums in most markets

4.50 $6.0

CAGR: +7.4%

3.75 $5.0

Over time, the market will easily

3.00 $4.0 person absorb new tissue capacity 000’s US$ Chinese Government Mandated

/ kg 10 Year / p

Closure of “Old China” Capacity (2)

2.25 $3.0

CAGR: +8.8%

1.50 $2.0 erson 2005-2009: 6.5 mm tonnes per year over 5 years 2011: 8.31 mm tonnes 0.75 $1.0 2012A: 10.57 mm tonnes 2013E: 7.42 mm tonnes (not yet finalized)

2014E: 4.92 mm tonnes

| (1) |

|

Source: PPPC (2014); note: income measured at purchasing power parity in constant 2005 US dollars |

(2) Source: RISI (November 26, 2014 press release; August 22, 2014 press release; July 24, 2014 press release; May 9, 2014 PPI Asia Report; and other disclosures)

NASDAQ:MERC | TSX:MRI.U | www.mercerint.com 14

|

|

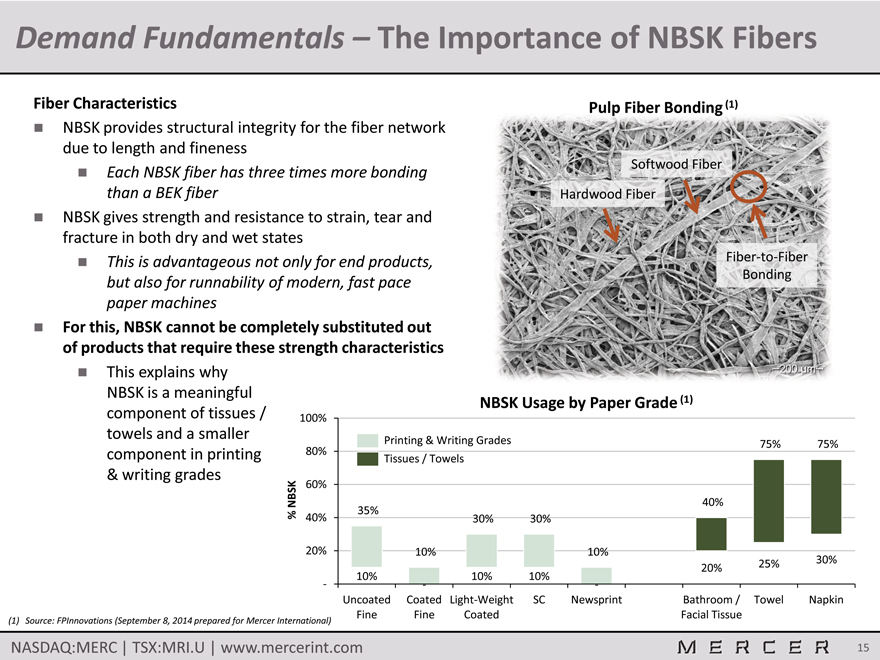

Demand Fundamentals – The Importance of NBSK Fibers

Fiber Characteristics Pulp Fiber Bonding (1)

NBSK provides structural integrity for the fiber network due to length and fineness

Softwood Fiber

Each NBSK fiber has three times more bonding than a BEK fiber Hardwood Fiber

NBSK gives strength and resistance to strain, tear and fracture in both dry and wet states

This is advantageous not only for end products, Fiber-to-Fiber Bonding but also for runnability of modern, fast pace paper machines

For this, NBSK cannot be completely substituted out of products that require these strength characteristics

This explains why NBSK is a meaningful

NBSK Usage by Paper Grade (1) component of tissues / 100% towels and a smaller

Printing & Writing Grades 75% 75%

component in printing 80%

Tissues / Towels

& writing grades

60%

40% 35% 40% 30% 30%

20% 10% 10% 30% 20% 25% 10% 10% 10%

Uncoated Coated Light-Weight SC Newsprint Bathroom / Towel Napkin Fine Fine Coated Facial Tissue

(1) Source: FPInnovations (September 8, 2014 prepared for Mercer International)

NASDAQ:MERC | TSX:MRI.U | www.mercerint.com 15

|

|

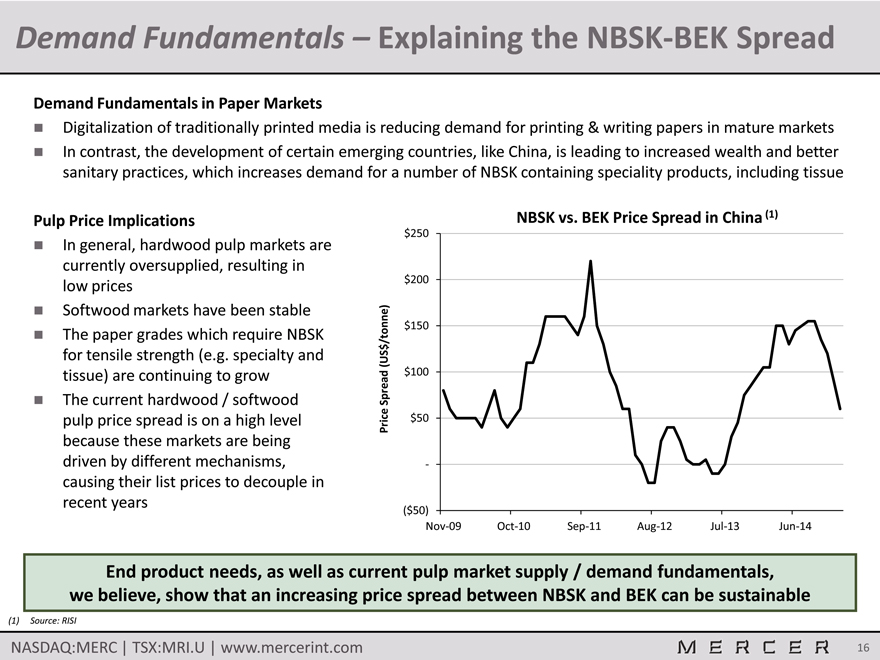

Demand Fundamentals – Explaining the NBSK-BEK Spread

Demand Fundamentals in Paper Markets

Digitalization of traditionally printed media is reducing demand for printing & writing papers in mature markets In contrast, the development of certain emerging countries, like China, is leading to increased wealth and better sanitary practices, which increases demand for a number of NBSK containing speciality products, including tissue

Pulp Price Implications NBSK vs. BEK Price Spread in China (1) hardwood are $250 In general, pulp markets currently oversupplied, resulting in low prices $200 Softwood markets have been stable

$150

The paper grades which require NBSK /tonne)

$

for tensile strength (e.g. specialty and

(US $100

tissue) are continuing to grow d The current hardwood / softwood Sprea pulp price spread is on a high level Price $50 because these markets are being driven by different mechanisms,- causing their list prices to decouple in recent years

($50)

Nov-09 Oct-10 Sep-11 Aug-12 Jul-13 Jun-14

End product needs, as well as current pulp market supply / demand fundamentals, we believe, show that an increasing price spread between NBSK and BEK can be sustainable

| (1) |

|

Source: RISI |

NASDAQ:MERC | TSX:MRI.U | www.mercerint.com 16

|

|

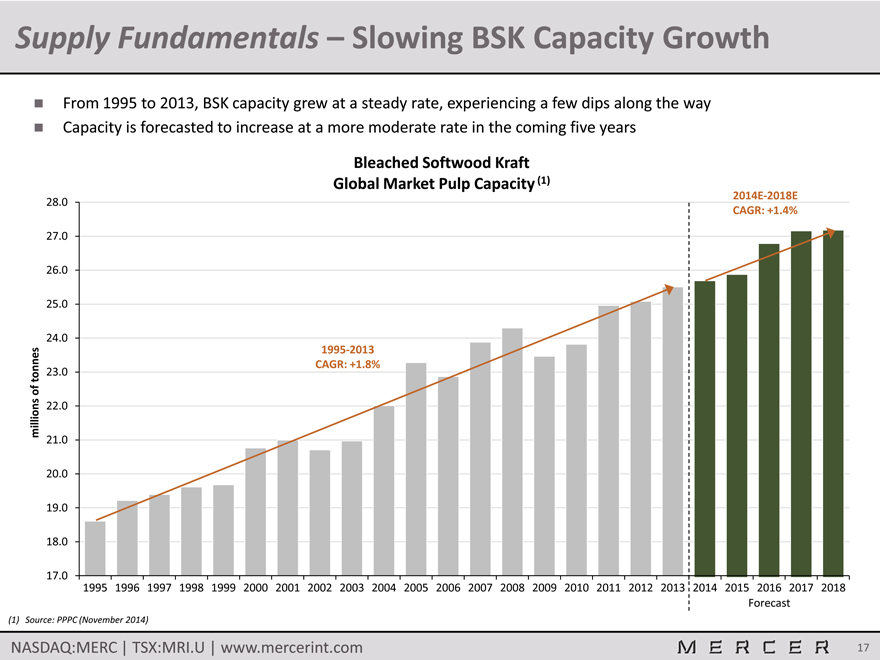

Supply Fundamentals – Slowing BSK Capacity Growth

From 1995 to 2013, BSK capacity grew at a steady rate, experiencing a few dips along the way Capacity is forecasted to increase at a more moderate rate in the coming five years

Bleached Softwood Kraft Global Market Pulp Capacity (1)

2014E-2018E

28.0

CAGR: +1.4%

27.0

26.0

25.0

24.0

1995-2013 CAGR: +1.8% tonnes 23.0

of millions

22.0

21.0

20.0

19.0

18.0

17.0

1995 1996 1997 1998 1999 2000 2001 2002 2003 2004 2005 2006 2007 2008 2009 2010 2011 2012 2013 2014 2015 2016 2017 2018 Forecast

(1) Source: PPPC (November 2014)

NASDAQ:MERC | TSX:MRI.U | www.mercerint.com 17

|

|

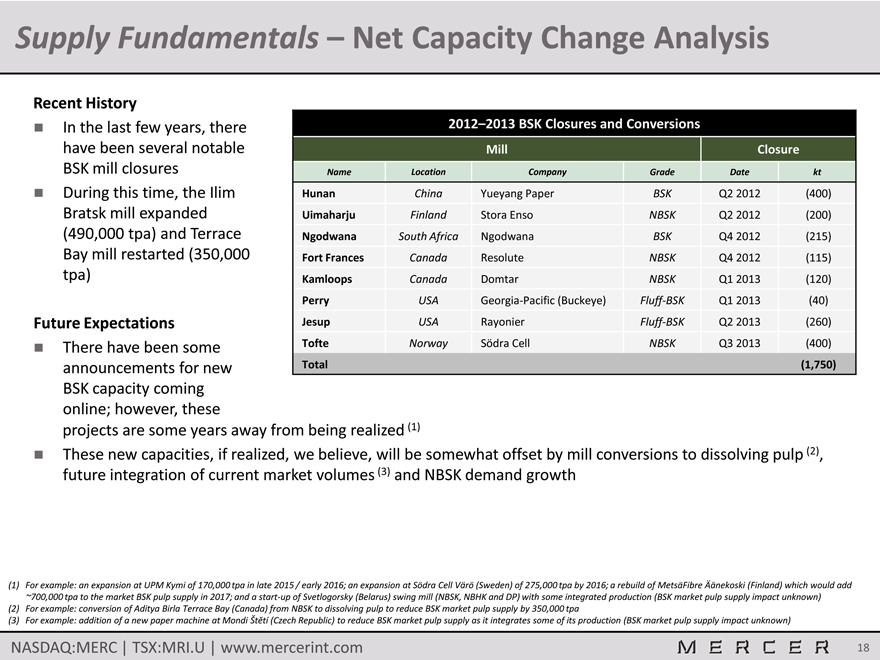

Supply Fundamentals – Net Capacity Change Analysis

Recent History

In the last few years, there 2012–2013 BSK Closures and Conversions

have been several notable Mill Closure

BSK mill closures Name Location Company Grade Date kt

During this time, the Ilim Hunan China Yueyang Paper BSK Q2 2012 (400)

Bratsk mill expanded Uimaharju Finland Stora Enso NBSK Q2 2012 (200)

(490,000 tpa) and Terrace Ngodwana South Africa Ngodwana BSK Q4 2012 (215)

Bay mill restarted (350,000 Fort Frances Canada Resolute NBSK Q4 2012 (115)

tpa) Kamloops Canada Domtar NBSK Q1 2013 (120)

Perry USA Georgia-Pacific (Buckeye) Fluff-BSK Q1 2013 (40)

Future Expectations Jesup USA Rayonier Fluff-BSK Q2 2013 (260)

There have been some Tofte Norway Södra Cell NBSK Q3 2013 (400)

announcements for new Total (1,750)

BSK capacity coming

online; however, these

projects are some years away from being realized (1)

These new capacities, if realized, we believe, will be somewhat offset by mill conversions to dissolving pulp (2),

future integration of current market volumes (3) and NBSK demand growth

(1) For example: an expansion at UPM Kymi of 170,000 tpa in late 2015 /early 2016; an expansion at Södra Cell Värö (Sweden) of 275,000 tpa by 2016; a rebuild of MetsäFibre Äänekoski (Finland) which would add ~700,000 tpa to the market BSK pulp supply in 2017; and a start-up of Svetlogorsky (Belarus) swing mill (NBSK, NBHK and DP) with some integrated production (BSK market pulp supply impact unknown) (2) For example: conversion of Aditya Birla Terrace Bay (Canada) from NBSK to dissolving pulp to reduce BSK market pulp supply by 350,000 tpa (3) For example: addition of a new paper machine at Mondi Štĕtí (Czech Republic) to reduce BSK market pulp supply as it integrates some of its production (BSK market pulp supply impact unknown)

NASDAQ:MERC | TSX:MRI.U | www.mercerint.com 18

|

|

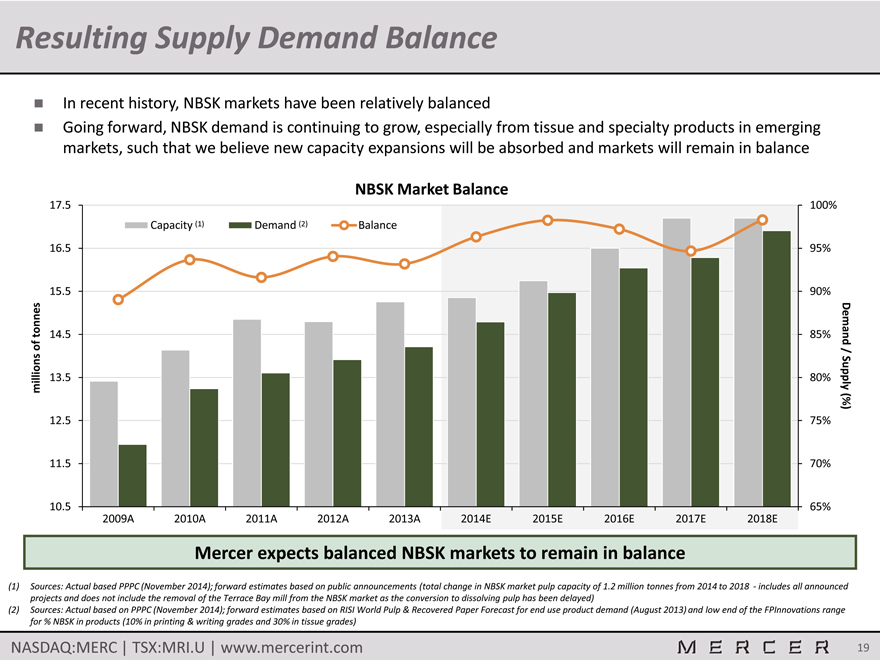

Resulting Supply Demand Balance

In recent history, NBSK markets have been relatively balanced

Going forward, NBSK demand is continuing to grow, especially from tissue and specialty products in emerging markets, such that we believe new capacity expansions will be absorbed and markets will remain in balance

markets, such that we believe new capacity expansions will be absorbed and markets will remain in balance

NBSK Market Balance

17.5 100% Capacity (1) Demand (2) Balance

16.5 95%

15.5 90%

tonnes 14.5 85% of lions Demand / Sup

13.5 80% mil ply (%)

12.5 75%

11.5 70%

10.5 65% 2009A 2010A 2011A 2012A 2013A 2014E 2015E 2016E 2017E 2018E

Mercer expects balanced NBSK markets to remain in balance

(1) Sources: Actual based PPPC (November 2014); forward estimates based on public announcements (total change in NBSK market pulp capacity of 1.2 million tonnes from 2014 to 2018 includes all announced projects and does not include the removal of the Terrace Bay mill from the NBSK market as the conversion to dissolving pulp has been delayed) (2) Sources: Actual based on PPPC (November 2014); forward estimates based on RISI World Pulp & Recovered Paper Forecast for end use product demand (August 2013) and low end of the FPInnovations range for % NBSK in products (10% in printing & writing grades and 30% in tissue grades)

NASDAQ:MERC | TSX:MRI.U | www.mercerint.com 19

|

|

Strong Long-Term NBSK Fundamentals

Demand Fundamentals

Demand for NBSK is still growing globally

Improving economic conditions for emerging countries

- Tissue in China: 10% p.a. growth through 2018 (1)

- Printing & writing paper in China: 4% p.a. growth through 2018 (1)

Strengthening agent Digital substitution

Supply Fundamentals

Supply growth potential for NBSK is limited

Minimal NBSK new capacity increases

- Only one new mill added globally from 2011 to 2014

- Limited new capacity expected in the near-term

- Some capacity additions have recently been announced for 2016 and 2017

Meaningful capacity shutdowns of old, uneconomical mills

With strong demand growth outpacing modest supply increases, we believe that the NBSK market will be attractive in the coming years

(1) Source: Hawkins Wright – Defining the China Market (December 2014)

NASDAQ:MERC | TSX:MRI.U | www.mercerint.com 20

|

|

Financial Performance and Recent Developments

NASDAQ:MERC | TSX:MRI.U | www.mercerint.com 21

|

|

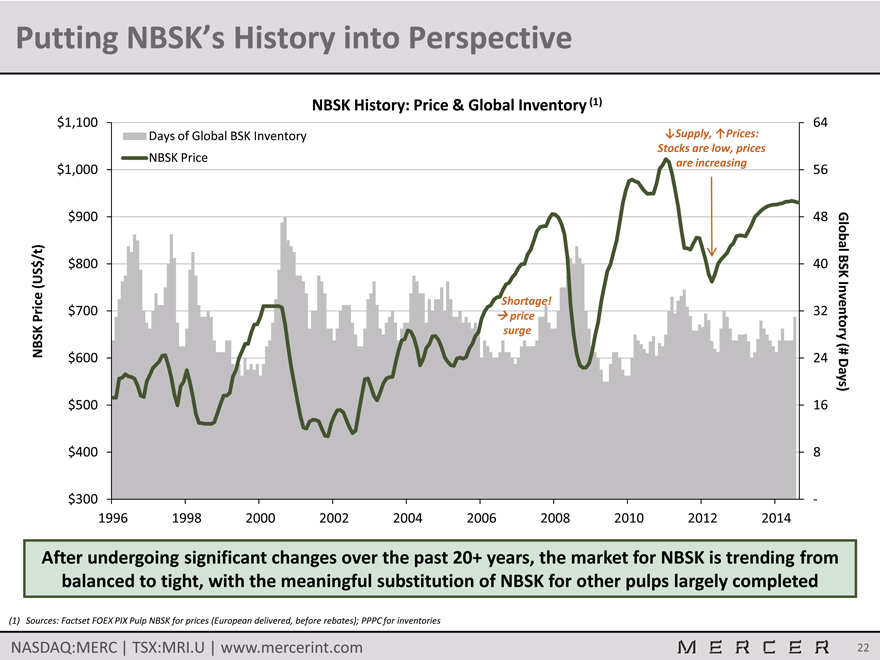

Putting NBSK’s History into Perspective

NBSK History: Price & Global Inventory (1) $1,100 64

Days of Global BSK Inventory Supply, Prices:

NBSK Price Stocks are low, prices are increasing $1,000 56

$900 48

($ /t)

US $800 40 Global BSK

Shortage!

Price $700 price 32

NBSK surge $600 24 Inventory (# Da ys) $500 16

$400 8

$300 1996 1998 2000 2002 2004 2006 2008 2010 2012 2014

After undergoing significant changes over the past 20+ years, the market for NBSK is trending from balanced to tight, with the meaningful substitution of NBSK for other pulps largely completed

(1) Sources: Factset FOEX PIX Pulp NBSK for prices (European delivered, before rebates); PPPC for inventories

NASDAQ:MERC | TSX:MRI.U | www.mercerint.com 22

|

|

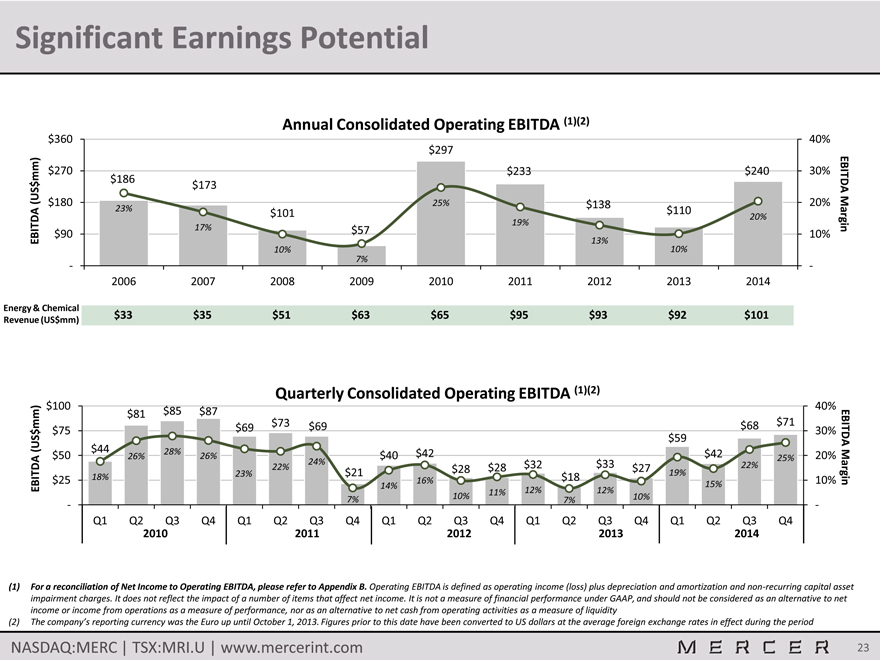

Significant Earnings Potential

Annual Consolidated Operating EBITDA (1)(2)

$360 40% $297 mm) $270 $233 $240 30% $186 EBITD (US $ $173 $180 25% 20% EBITDA 23% $101 $138 $110

20% 19%

17% $57 A Margin

$90 10%

13%

10% 10% 7%

2006 2007 2008 2009 2010 2011 2012 2013 2014

Energy & Chemical

$33 $35 $51 $63 $65 $95 $93 $92 $101

Revenue (US$mm)

Quarterly Consolidated Operating EBITDA (1)(2)

$100 40%

$81 $85 $87 mm) $73 $69 $68 $71

$75 $69 30% $ (US $59

$44 28%

DA $50 26% 26% $40 $42 $42 25% 20%

24% $32 $33 22%

22% $28 $28 $27 EBITDA Mar

23% $21 19%

$25 18% 16% $18 15% 10% gin EBIT 14%

11% 12% 12%

7% 10% 10%

7%

Q1 Q2Q3Q4Q1Q2Q3Q4Q1Q2Q3 Q4Q1Q2Q3Q4Q1 Q2Q3Q4

2010 2011 2012 2013 2014

(1) For a reconciliation of Net Income to Operating EBITDA, please refer to Appendix B. Operating EBITDA is defined as operating income (loss) plus depreciation and amortization and non recurring capital asset impairment charges. It does not reflect the impact of a number of items that affect net income. It is not a measure of financial performance under GAAP, and should not be considered as an alternative to net income or income from operations as a measure of performance, nor as an alternative to net cash from operating activities as a measure of liquidity (2) The company’s reporting currency was the Euro up until October 1, 2013. Figures prior to this date have been

converted to US dollars at the average foreign exchange rates in effect during the period

NASDAQ:MERC | TSX:MRI.U | www.mercerint.com 23

|

|

Mercer’s Recent Developments

Corporate Refinancing

On November 26, 2014, Mercer completed a new senior notes debt offering $250 million in 7.00% senior notes due in 2019 $400 million in 7.75% senior notes due in 2022 The proceeds were used to refinance /repay current debt facilities, including:

Two loan facilities related to the Stendal mill (totalling $499 million at September 30, 2014) 9.50% Senior Notes due in 2017 (totalling $334 million in principal at September 30, 2014)

Also, certain mill level working capital facilities were created /extended; current facilities now in place include: Stendal: €75 million maturing in October 2019 Rosenthal: €25 million maturing in October 2016 and €5 million maturing in December 2015 Celgar: C$40 million maturing in May 2019 An estimated $168 million of cash was used from the balance to permanently delever long term debt Mercer’s Debt outstanding at December 31, 2014 to full year 2014 EBITDA was 2.9x

Stendal Acquisition

In September 2014, Mercer acquired all of the shareholders’ loans, substantially all of the shares of the minority shareholder and other rights in the Stendal mill to obtain a 100% economic interest Around the same time, Mercer also made a capital investment of $20 million in the mill

Mercer’s corporate structure has been simplified through recent debt refinancing and acquisition activities

NASDAQ:MERC | TSX:MRI.U | www.mercerint.com 24

|

|

Mercer’s Recent Developments (Cont’d)

Capital Projects

Rosenthal’s new 6,000 tonne per year tall oil plant became fully operational in Q4 2014, on schedule and on budget (December 2013) Completed Stendal’s Project Blue Mill on schedule and on budget Enhanced pulp production capacity (30,000 ADMT per year) and added new electrical generating capacity (46 MW)

Celgar Workforce Reduction

Expected annual cost savings of $8 to $10 million 80% realized in 2014

Performance BioFilaments

In June 2014, Mercer and Resolute Forest Products launched a new 50/50 joint venture company called Performance BioFilaments The joint venture is set to commercialize novel product applications for cellulose filaments, an innovative biomaterial derived from wood fiber

NASDAQ:MERC | TSX:MRI.U | www.mercerint.com 25

|

|

Mercer’s Refinancing

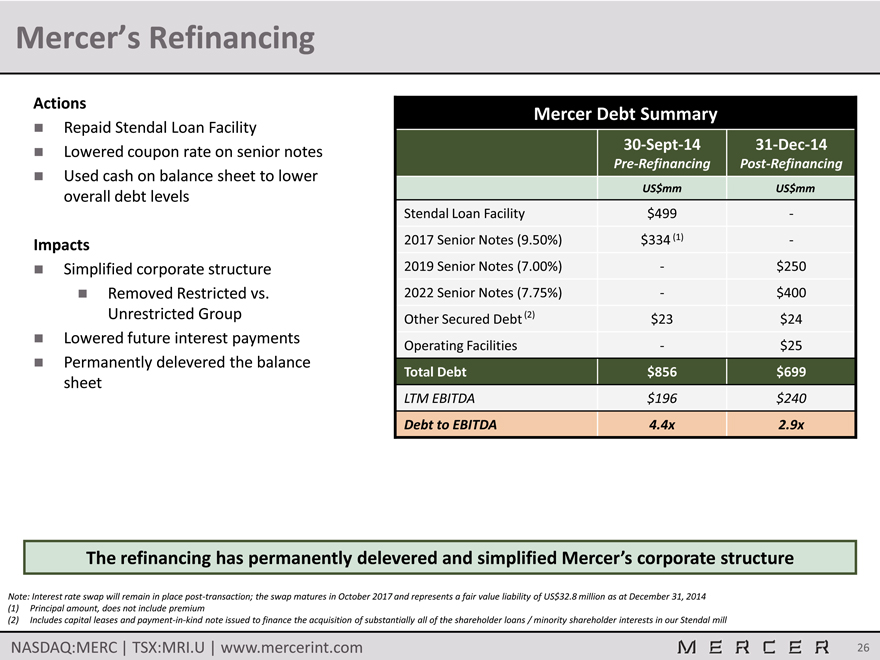

Actions

Repaid Stendal Loan Facility Mercer Debt Summary

30-Sept-14 31-Dec-14

Lowered coupon rate on senior notes Pre Refinancing Post Refinancing Used cash on balance sheet to lower

US$mm US$mm

overall debt levels

Stendal Loan Facility $499

2017 Senior Notes (9.50%) $334 (1)

Impacts

Simplified corporate structure 2019 Senior Notes (7.00%) $250

Removed Restricted vs. 2022 Senior Notes (7.75%) $400 Unrestricted Group Other Secured Debt (2) $23 $24

Lowered future interest payments

Operating Facilities $25

Permanently delevered the balance

Total Debt $856 $699 sheet

LTM EBITDA $196 $240

Debt to EBITDA 4.4x 2.9x

The refinancing has permanently delevered and simplified Mercer’s corporate structure

Note: Interest rate swap will remain in place post transaction; the swap matures in October 2017 and represents a fair value liability of US$32.8 million as at December 31, 2014 (1) Principal amount, does not include premium (2) Includes capital leases and payment in kind note issued to finance the acquisition of substantially all of the shareholder loans /minority shareholder interests in our Stendal mill

NASDAQ:MERC | TSX:MRI.U | www.mercerint.com 26

|

|

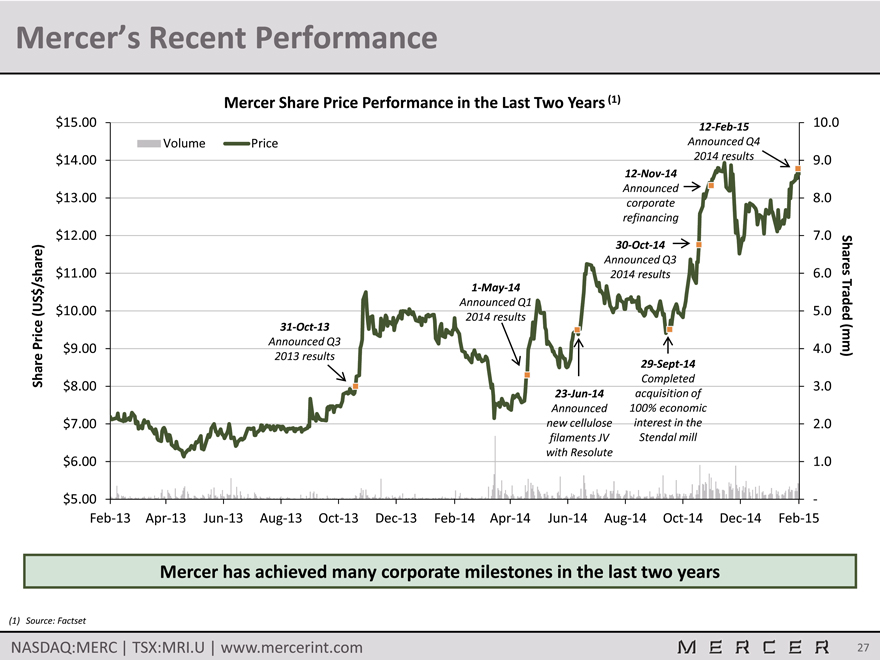

Mercer’s Recent Performance

Mercer Share Price Performance in the Last Two Years (1)

$15.00 12 Feb 15 10.0

Volume Price Announced Q4

$14.00 2014 results 9.0

12-Nov-14

Announced

$13.00 corporate 8.0 refinancing

$12.00 30-Oct-14 7.0

Announced Q3 share) $11.00 2014 results 6.0 Shares T

$ / 1-May-14

Announced Q1

(US $10.00 5.0

2014 results

31-Oct-13

Announced Q3

Price $9.00 4.0 raded (mm)

2013 results are 29 Sept 14

Sh Completed

$8.00 3.0

23 Jun 14 acquisition of Announced 100% economic

$7.00 new cellulose interest in the 2.0 filaments JV Stendal mill with Resolute

$6.00 1.0

$5.00 Feb-13 Apr-13 Jun-13 Aug-13 Oct-13 Dec-13 Feb-14 Apr-14 Jun-14 Aug-14 Oct-14 Dec-14 Feb-15

Mercer has achieved many corporate milestones in the last two years

(1) Source: Factset

NASDAQ:MERC | TSX:MRI.U | www.mercerint.com 27

|

|

Mercer – Summary

The largest “pure play” NBSK market pulp producer

Globally cost competitive, modern mill operations

Strategically located mills with excellent access to key markets

Stable and growing revenue from high margin energy & bio chemical by product sales Strong long term NBSK fundamentals Significant leverage to the NBSK pulp cycle Recently recapitalized and delevered the balance sheet Experienced management team

NASDAQ:MERC | TSX:MRI.U | www.mercerint.com 28

|

|

Appendix A

Detailed Overview of Operations

NASDAQ:MERC | TSX:MRI.U | www.mercerint.com 29

|

|

Rosenthal Mill

Location: Blankenstein, Germany (~300 km south of Berlin)

Pulp Production Capacity: 360,000 ADMT per year Electricity Generating Capacity: 57 MW

Certification: ISO 9001, 14001, and 50001

2014 Green Electricity Sales: $21.9 million

Key Features:

Built in 1999 – modern and efficient Strategically located in central Europe

Close proximity to stable fiber supply and nearby sawmills Allows customers to operate using just in time inventory process, lowering their costs and making Rosenthal a preferred supplier One of the largest biomass power plants in Germany In 2014, the mill sold 178,266 MWh of green electricity Regularly setting new pulp and energy production records New 6,000 tonne per year tall oil plant became operational in Q4 2014; the project was completed on time and on budget

NASDAQ:MERC | TSX:MRI.U | www.mercerint.com 30

|

|

Celgar Mill

Location: Castlegar, BC, Canada (~600 km east of Vancouver)

Pulp Production Capacity: 520,000 ADMT per year Electricity Generating Capacity: 100 MW

Certification: ISO 9001 and 14001

2014 Green Electricity Sales: $10.1 million

Key Features:

Modern and efficient

Abundant and low cost fiber, by global standards Green Energy Project was completed in September 2010 In 2014, the mill sold 119,719 MWh of green electricity Secured C$57.7 million in non-repayable capital funding from government of Canada for green capital investments Majority used to fund Green Energy Project Continues to demonstrate significant upside potential Regularly setting production records and increasing the amount of bio-energy generated

NASDAQ:MERC | TSX:MRI.U | www.mercerint.com 31

|

|

Stendal Mill

Location: Stendal, Germany (~130 km west of Berlin)

Pulp Production Capacity: 660,000 ADMT per year Electricity Generating Capacity: 148 MW

Certification: ISO 9001 and 14001

2014 Green Electricity Sales: $56.8 million 2014 Chemical Sales: $12.5 million

Key Features:

Completed in 2004, it’s one of the newest and largest pulp mills in the world In September 2014, Mercer completed the acquisition of all of the shareholders’ loans, substantially all of the shares of the minority shareholder and other rights in the Stendal mill One of the largest biomass power plants in Germany In 2014, exported 509,773 MWh Project Blue Mill was completed in Q4 2013 (on time and on budget) and increased the mill’s annual pulp production capacity by 30,000 ADMT and electricity generation by 109,000 MWh Regularly setting new performance records

NASDAQ:MERC | TSX:MRI.U | www.mercerint.com 32

|

|

Appendix B

Reconciliation of Net Income to Operating EBITDA

NASDAQ:MERC | TSX:MRI.U | www.mercerint.com 33

|

|

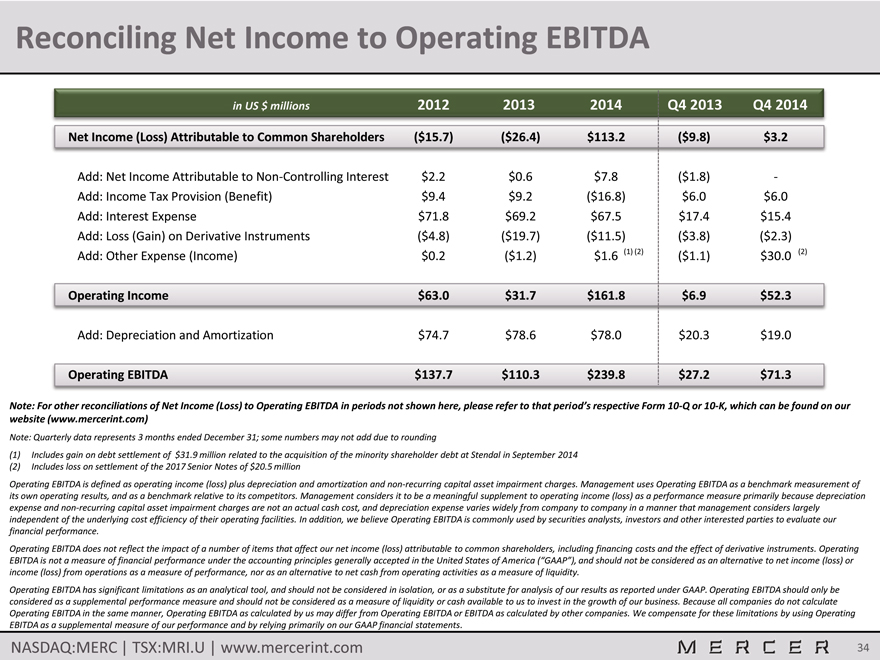

Reconciling Net Income to Operating EBITDA

in US $ millions 2012 2013 2014 Q4 2013 Q4 2014

Net Income (Loss) Attributable to Common Shareholders ($15.7) ($26.4) $113.2 ($9.8) $3.2

Add: Net Income Attributable to Non Controlling Interest $2.2 $0.6 $7.8 ($1.8)

Add: Income Tax Provision (Benefit) $9.4 $9.2 ($16.8) $6.0 $6.0

Add: Interest Expense $71.8 $69.2 $67.5 $17.4 $15.4

Add: Loss (Gain) on Derivative Instruments ($4.8) ($19.7) ($11.5) ($3.8) ($2.3)

Add: Other Expense (Income) $0.2 ($1.2) $1.6 (1) (2) ($1.1) $30.0 (2)

Operating Income $63.0 $31.7 $161.8 $6.9 $52.3

Add: Depreciation and Amortization $74.7 $78.6 $78.0 $20.3 $19.0

Note: For other reconciliations of Net Income (Loss) to Operating EBITDA in periods not shown here, please refer to that period’s respective Form 10 Q or 10 K, which can be found on our

website (www.mercerint.com)

Note: Quarterly data represents 3 months ended December 31; some numbers may not add due to rounding

(1) Includes gain on debt settlement of $31.9 million related to the acquisition of the minority shareholder debt at Stendal in September 2014

| (2) |

|

Includes loss on settlement of the 2017 Senior Notes of $20.5 million |

Operating EBITDA is defined as operating income (loss) plus depreciation and amortization and non recurring capital asset impairment charges. Management uses Operating EBITDA as a benchmark measurement of

its own operating results, and as a benchmark relative to its competitors. Management considers it to be a meaningful supplement to operating income (loss) as a performance measure primarily because depreciation

expense and non recurring capital asset impairment charges are not an actual cash cost, and depreciation expense varies widely from company to company in a manner that management considers largely

independent of the underlying cost efficiency of their operating facilities. In addition, we believe Operating EBITDA is commonly used by securities analysts, investors and other interested parties to evaluate our

financial performance.

Operating EBITDA does not reflect the impact of a number of items that affect our net income (loss) attributable to common shareholders, including financing costs and the effect of derivative instruments. Operating

EBITDA is not a measure of financial performance under the accounting principles generally accepted in the United States of America (“GAAP”), and should not be considered as an alternative to net income (loss) or

income (loss) from operations as a measure of performance, nor as an alternative to net cash from operating activities as a measure of liquidity.

Operating EBITDA has significant limitations as an analytical tool, and should not be considered in isolation, or as a substitute for analysis of our results as reported under GAAP. Operating EBITDA should only be

considered as a supplemental performance measure and should not be considered as a measure of liquidity or cash available to us to invest in the growth of our business. Because all companies do not calculate

Operating EBITDA in the same manner, Operating EBITDA as calculated by us may differ from Operating EBITDA or EBITDA as calculated by other companies. We compensate for these limitations by using Operating

EBITDA as a supplemental measure of our performance and by relying primarily on our GAAP financial statements.

NASDAQ:MERC | TSX:MRI.U | www.mercerint.com 34